資金繰り・資金調達

会社の資金繰りが厳しいときに取るべき対応策!資金調達の種類も解説

資金繰りに悩む経営者の皆様、自社の現状に不安を抱えていませんか?「黒字なのに資金が足りない」 という状況は決して珍しくありません。しかし、必要な手順を踏めば、改善は可能です。

本記事では、会社の資金繰りが厳しい経営者の方に向けて、資金繰りが行き詰まる原因、すぐに実行できる対応策、検討すべき資金調達の方法などを紹介します。早めの対応で資金ショートを未然に防ぎ、事業を安定した軌道へ戻しましょう。

税理士法人Farrow Partnersでは、資金繰りについてお悩みの方へ無料相談を承っております。一人で抱え込まず、まずはお気軽にご相談ください。現状を整理し、改善の道筋を一緒に考えます。

お問い合わせ | 横浜市都筑区の税理士法人 Farrow Partners(ファローパートナーズ)

会社の資金繰りが厳しい状況とは?深刻さとリスク

会社の資金繰りが厳しい状況とは、支払いや運転資金に必要な現金が不足し、入出金のタイミング調整が困難な状態を指します。

資金がショートすれば、支払遅延による信用低下や取引停止、最悪の場合は倒産につながりかねません。

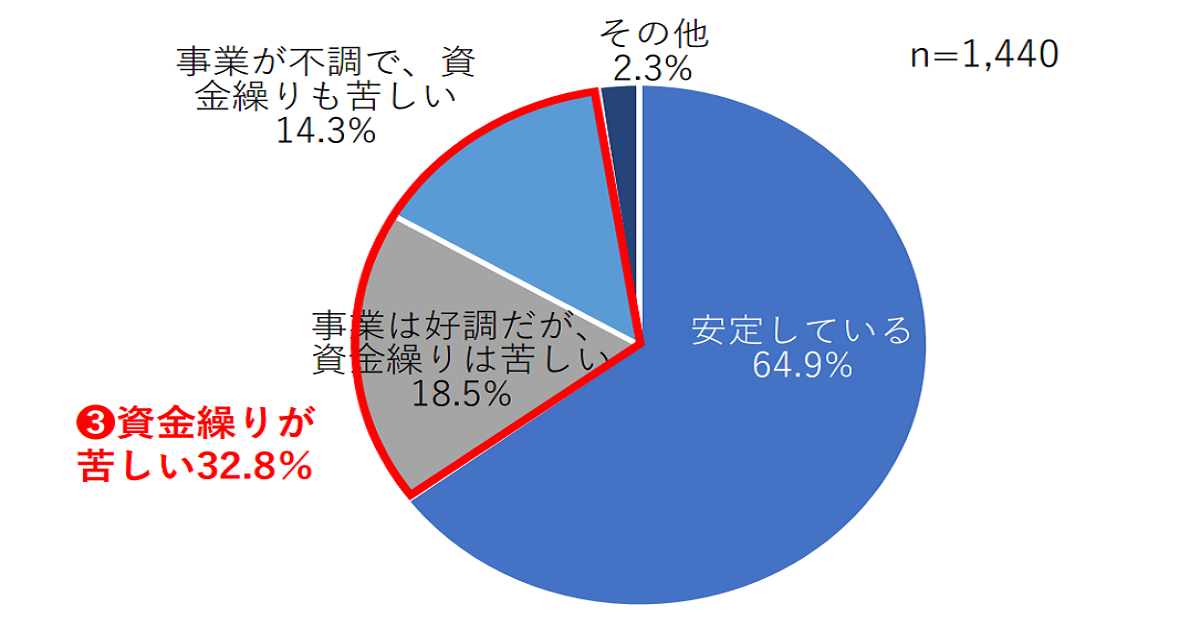

2024年9月~10月に行われた東京商工会議所の調査では、資金繰りが苦しいと答えた企業は32.8%に達しました*1 。

内訳は「事業が不調で資金繰りも苦しい」が14.3%、「事業は好調だが資金繰りは苦しい」が18.5%です。

引用元:東京商工会議所「「中小企業の経営課題に関するアンケート」調査結果」,20ページ(Ⅳ.資金繰り・経営者保証 (1)債務・資金繰りの状況),2025年9月17日参照

多くの企業が資金繰りの問題を抱えており、業績好調な会社でも資金不足に陥りうるのです。

資金繰りが厳しいと感じたら楽観視せず、早急に対策を講じる必要があります。

会社の資金繰りが厳しくなる主な原因4選

資金繰りが行き詰まる背景には、いくつかの典型的な原因があります。

会社の資金繰りが厳しくなる主な原因は、以下の通りです。

- 売上不振や利益率の低下で現金が不足する

- 在庫過多や売掛金の未回収が資金を圧迫する

- 過剰な経費支出や資金流出が現金を減らす

- 借入返済の負担や無計画な投資が経営を圧迫する

それぞれについて詳しく説明します。

売上不振や利益率の低下で現金が不足する

売上そのものが減少したり、売上はあっても利益率が低かったりすると、会社に残る現金は不足し資金繰りに直結します。

主要顧客の倒産や景気悪化で売上が急減すれば固定費の支払いが重荷となり、資金不足を招きます。

また、原材料価格の高騰や過度な値引き販売で利益率が低下すると、売上はあっても手元に残る現金が増えません。

結果として、黒字でも現金不足に陥る「黒字倒産」のリスクが高まります。

収益性の低下は資金繰り悪化の根本的な要因といえます。

在庫過多や売掛金の未回収が資金を圧迫する

商品在庫や売掛金(掛売りの未回収代金)の管理が不十分だと、商品や債権がすぐに現金化されず手元資金が滞留してしまいます。

例えば売れ残り在庫を抱えすぎると、仕入れに投じた資金が商品に固定化されて支払いに回せません。

また、売掛金の回収期間が長い一方で仕入代金の支払いサイトが短い場合、支払いが先行して資金不足に直結します。

現金化の遅れは、黒字であっても資金繰りをひっ迫させる落とし穴です。

在庫と債権の適正管理は、資金繰りの健全化に欠かせません。

過剰な経費支出や資金流出が現金を減らす

必要以上の経費支出や不適切な資金流用は、利益に見合わなければ現金を浪費し、会社の資金繰りを圧迫します。

売上規模に見合わない高額なオフィス賃料や、成果につながらない過度な接待交際費などは、経営効率を下げる無駄なコストです。

さらに、節税のために無理に経費を増やしすぎると帳簿上の利益は減っても現金は残らず、かえって資金繰りが悪化します。

不必要な支出の放置こそが、資金難を招く最大の原因となるのです。

関連記事:節税するとお金がなくなる!?

借入返済の負担や無計画な投資が経営を圧迫する

銀行からの借入や多額の設備投資も、計画を誤ると資金繰り悪化の引き金になります。

返済や投資による資金流出が収益を超えてしまうと、現預金が一気に減少するからです。

極端な例では、毎月の借入返済額が利益額より大きい場合、その負担は確実に経営を圧迫します。

さらに、将来の成長を見込んで先行投資をする場合でも注意が必要です。

投資額が大きすぎれば一時的に資金が流出し、さらに収益が予想どおりに上がらなければ回収不能に陥ります。

借入や投資は慎重に計画しなければ、資金繰りに深刻な影響を及ぼします。

会社の資金繰りが厳しいときに今すぐやるべきこと4選

会社の資金繰りが厳しくなったら、資金のショートを防ぐための緊急対策を行います。

会社の資金繰りが悪化した際に、直ちに実施すべき対応は以下の通りです。

- 資金繰り表を作成して現状を把握する

- 無駄な支出を見直して経費を削減する

- 売上債権を早期回収し在庫を処分する

- 不採算事業や取引を見直す

順番に詳しく解説します。

資金繰り表を作成して現状を把握する

毎月の入出金予定を一覧にした資金繰り表を作成し、自社の資金状況を正確に把握しましょう。

資金繰り表を使えば、売上入金と支払いのタイミングのズレを「見える化」でき、いつ資金が不足するかを事前に予測できます。

資金ショートのリスクを早めに察知できれば、必要な時期に資金調達や支出調整の対策を講じることが可能です。

現状を数字で把握すれば、適切な意思決定と迅速な対応につながります。

無駄な支出を見直して経費を削減する

不要不急の経費を削減する

緊急でない支出や事業継続に直接影響しない経費は、徹底的に見直して削減しましょう。

高額な接待交際費や出張費、広告宣伝費など、効果が不透明な支出は一時凍結し、設備投資や備品購入も不要不急なものは先送りします。

複数のサブスクリプション契約や外注費なども、本当に必要か精査し、無駄であれば解約、削減して支出を圧縮しましょう。

コストカットにより、限られた資金を優先度の高い支払いに充当できます。

人件費を見直す

人件費は支出の中でも大きな割合を占めるため、可能な限り効率化や削減を検討します。

例えば、これまで人手で行っていた作業をITツール導入で自動化すれば、人員や時間を削減できる可能性があります。

さらに、アルバイトやパート従業員の勤務時間の調整、新規採用の見送り、一時的な残業抑制などで人件費を抑えるのも有効です。

従業員への影響に配慮しつつ、生産性向上による人件費削減を図りましょう。

遊休資産、設備を売却する

使っていない土地、建物、機械などの遊休資産があれば、売却して現金化を図りましょう。

遊休資産は持っているだけで維持管理コストがかかるため、売却すれば資金を得ると同時に固定費の削減にもなります。

自社所有の不動産や設備については、売却と同時にリース契約を結んで引き続き使用する「リースバック」という方法で資金調達することも可能です。

不要な資産を現金化し、資金繰りの改善に充てましょう。

売上債権を早期回収し在庫を処分する

売掛金の回収を促進する

売掛金(掛売りした代金)は、企業にとって命綱の資金です。

取引先からの入金が遅れている場合は、電話や文書で督促し、早期支払いを促しましょう。

恒常的に支払い遅延を繰り返す取引先に対しては、支払い条件の見直し交渉や、場合によっては取引停止も検討すべきです。

1日でも早く現金を回収する努力が、資金繰り改善の即効薬となります。

ファクタリングを活用する

売掛金の回収を待っていられない場合は、ファクタリングの活用も検討しましょう。

ファクタリングとは、売掛金を専門の会社に買い取ってもらい、手数料を差し引いた金額を即座に現金化する方法です。

利用には手数料がかかるものの、入金サイトを大幅に短縮でき、最短即日で資金調達できる点がメリットです。

ただし、法外な手数料を請求する悪質業者も存在するため、注意してください。

信頼できるファクタリング会社を選び、資金繰り改善の一時的な手段として賢く活用しましょう。

在庫を現金化する

棚卸資産(在庫)は売れて初めて現金になります。

過剰在庫や不良在庫を抱えている場合、値引き販売やまとめ売りなどで処分し、少しでも現金化しましょう。

長期間売れ残った商品は価値が下がる一方で保管コストがかかるため、早めの処分が得策です。

在庫を現金に換えれば運転資金に余裕が生まれ、資金繰りの改善につながります。

受取手形を割引する

取引先からの受取手形を保有している場合は、満期を待たずに銀行や手形割引業者で割り引いて現金化する方法があります。

手形割引とは、手形の額面から支払期日までの利息や手数料を差し引いて、残額を先に受け取る仕組みです。

手数料はファクタリングより低いことが多く、資金調達コストを抑えつつ現金化できるメリットがあります。

受取手形を早期に資金化すれば、資金繰りにゆとりを持たせられます。

不採算事業や取引を見直す

赤字案件や低採算取引を整理する

継続的に赤字を出している事業や案件、著しく利益率の低い取引があれば、整理や撤退を検討しましょう。

赤字の案件を抱え続ければ、会社全体の資金を食いつぶし、他の健全な事業まで圧迫する恐れがあります。

取引先別や商品別に採算を分析し、利益が出ていないものについては、価格交渉やコスト削減によって採算改善を図りましょう。

それでも改善が難しい場合は、取引停止も視野に入れるべきです。

早めに不採算案件から手を引けば、資金流出を防ぎ経営資源を再建に振り向けられます。

事業の選択と集中を徹底する

経営資源(人材、資金、時間)は限られているため、事業の選択と集中が求められます。

複数事業を展開している場合は、各事業の収益性や将来性を評価し、不採算事業や成長見込みの低い分野から撤退を検討しましょう。

経営資源を有望な事業領域に集中させれば、効率的に利益を生み出し、資金繰りを改善できます。

規模縮小は痛みを伴いますが、会社全体の生き残りを優先し、強みを発揮できる分野に注力する決断も必要です。

価格設定や顧客構成を見直す

自社の提供する商品の価格設定や顧客ポートフォリオも見直しましょう。

過度な値引きや安値での受注が常態化している場合、適正価格への見直しを検討し、採算を確保すべきです。

値上げが難しい場合でも、付加価値の訴求やサービス内容の調整によって価格に見合った収益を得られるよう工夫します。

また、顧客構成についても、支払い遅延が多い取引先や利益率の低い顧客にばかり依存していないか分析が必要です。

必要に応じて取引先の入れ替えや取引条件の変更を行い、安定的に利益を確保できる顧客基盤を構築しましょう。

資金繰りが厳しいときの資金調達方法

資金繰りの改善について、支出削減や資産整理だけでは限界がある場合、外部からの資金調達を組み合わせるのが有効です。

ここでは、会社の資金繰りが厳しいときに検討できる資金調達の方法を紹介します。

- 銀行融資を相談する

- 日本政策金融公庫などの公的融資を活用する

- 補助金、助成金を利用する

- ビジネスローン、ノンバンクからの借入を短期資金に限定して使う

- 少人数私募債、社債発行を検討する

- 増資、出資を募る

- 各種共済を活用する

銀行融資を相談する

資金繰りが厳しくなったら、まず取引銀行に相談しましょう。

銀行は取引先企業の資金繰り悪化に対して、返済条件の緩和や運転資金の追加融資などで支援してくれる場合があります。

早期に相談するほど選択肢は広がり、銀行側も柔軟な対応が可能です。

融資を依頼する際は、資金繰り悪化の原因と今後の改善計画、必要資金額と返済原資などをしっかり説明できるよう準備しましょう。

銀行との信頼関係を活かし、プロパー融資で資金繰りを支えるのが重要です。

日本政策金融公庫などの公的融資を活用する

政府系金融機関である日本政策金融公庫(日本公庫)の融資制度も、資金繰り改善に役立ちます。

日本公庫は、危機対応後経営安定貸付や経営環境変化対応資金(セーフティネット貸付)など、中小企業向けの制度を多数用意しています。

民間銀行からの借入が難しい場合でも、相談先として活用しやすいのが特徴です。

しかし、公的融資は審査に時間がかかる場合もあるため、資金使途の内訳や償還原資の見込みを整え、早めに相談すると安心です。

補助金、助成金を利用する

国や自治体が実施する補助金、助成金制度を精査し、自社に活用できるものがないか検討しましょう。

具体的には、雇用調整助成金や事業再構築補助金といった制度があります。

補助金は事前に申請が必要で採択に時間がかかりますが、認められれば設備投資や販路開拓などの費用の一部を国が負担してくれます。

助成金は一定の条件を満たせば比較的受給しやすいものも多くあります。

最新情報の収集や要件確認については、専門家に相談しながら進めるとよいでしょう。

ビジネスローン、ノンバンク借入を短期資金に限定して使う

銀行以外のノンバンクが提供するビジネスローンやファクタリング会社の融資は、比較的迅速に借入できます。

ただし、金利が高めに設定されていることが多いため注意が必要です。

これらの資金調達手段は短期のつなぎ資金に限定し、返済の目途が立つ範囲内で利用するのが大切です。

銀行融資が受けられないからといって、安易に高金利の借入に頼りすぎると、利息負担が資金繰りを一層悪化させかねません。

緊急避難的にノンバンク借入を活用する場合でも、必ず具体的な返済計画を立て、早期に銀行など低金利の借入へ切り替えましょう。

少人数私募債、社債発行を検討する

企業が資金調達する方法として、少人数私募債の発行も選択肢になります。

少人数私募債とは、50人未満の限定された引受先(役員、従業員、取引先など)に対して社債を私募形式で発行するものです。

担保や保証人が不要で手続きも比較的簡便なうえ、自社で償還期限や利率を柔軟に設定できます。

信用力のある親族や取引先からの協力が得られる場合には、銀行融資に代わる資金調達手段として検討する価値があります。

ただし、社債であっても将来的な償還義務が生じるため、返済計画を明確にしたうえで発行するのが重要です。

増資、出資を募る

現株主や経営陣が追加で出資する自己資本投入や、新たな出資者(投資家)から資金を募る方法もあります。

増資によって調達した資金は返済不要の自己資本となるため、財務基盤が強化され、借入に伴う利息負担も発生しません。

もっとも、外部の投資家から出資を受ける場合は株式の持分比率が変化し、経営への関与や将来の利益配分に影響が生じます。

将来の事業成長に共感を得られる形で資金提供を受けられれば、資金繰り改善と事業拡大の両立が期待できるでしょう。

各種共済を活用する

共済制度も資金繰り悪化時の資金調達に活用できます。

例えば、中小企業倒産防止共済(経営セーフティ共済)は、取引先が倒産して売掛金が回収困難となった場合に利用できる制度です。

掛金総額の最大10倍(上限8,000万円)まで無担保で貸付を受けられます*2。

加えて、倒産が発生していなくても、解約手当金の95%を上限に事業資金を借り入れできる一時貸付金制度も利用可能です。

小規模企業共済では、契約者貸付の利用や解約による積立金の払い戻しにより、会社資金に充当できます。

加入済みの共済制度がある場合は有効に活用し、一時的な資金不足を乗り切りましょう。

*2 出典: 独立行政法人 中小企業基盤整備機構「制度の概要 | 共済制度」

まとめ|資金繰りの危機は、適切な対処で乗り越えられる

会社の資金繰りが厳しい状況に直面したら、何よりも早めの行動が大切です。

放置すれば状況は悪化する一方ですが、適切な対策を講じれば資金繰り危機を乗り越えられる可能性は十分にあります。

まずは原因を見極め、できるところから費用削減や資金回収に着手しましょう。

同時に、利用できる融資や支援策を積極的に検討し、必要であれば専門家の力も借りてください。

税理士法人Farrow Partnersでは、資金繰りについてお悩みの方へ無料相談を承っております。

経営者の皆様と並走し、最適な解決策をご提案いたします。